http://dx.doi.org/10.22267/rtend.181902.96

AGREGADOS PETREOS EN COLOMBIA: ¿UNA INDUSTRIA QUE CREA VALOR?*

STONE AGGREGATES IN COLOMBIA: ¿AN INDUSTRY THAT CREATES VALUE?

AGREGADOS PETREOS NA COLÔMBIA: ¿UMA INDÚSTRIA QUE CRIÁ VALOR?

Por: Jorge Alberto Rivera Godoy1, Mario Fernando Pajajoy Hernández2

1Doctor Distinguido “Cum Laude” en Ciencias Económicas y Empresariales, Universidad Autónoma de Madrid. Profesor titular del Departamento de Contabilidad y Finanzas de la Universidad del Valle. Email: jorge.rivera@correounivalle.edu.co, Colombia

2Contador Público de la Universidad del Valle. Email mario.pajajoy@correounivalle.edu.co, Colombia.

Recibido: 25 de enero de 2018 Aprobación definitiva: 15 de octubre de 2018

* Artículo resultado de la línea de investigación de Evaluación del desempeño financiero de empresas del sector real en Colombia, que adelanta el Grupo de Investigación en Generación de Valor Económico de la Universidad del Valle (categoría C de Colciencias).

Resumen

Este artículo tiene como propósito conocer el desempeño financiero de la industria de agregados pétreos para la construcción en Colombia en el período 2010-2015, mediante un estudio que sigue como metodología el análisis de los indicadores contables y valor económico agregado que dan cuenta de su crecimiento, eficiencia, eficacia y efectividad.

Se encuentra que esta industria crece y genera rentabilidades contables en cada uno de los años, y el comportamiento variante de su efectividad depende principalmente de la eficacia en el control de costos y gastos; no obstante, solo en dos años se crea valor económico agregado (EVA), y su valor de mercado agregado (VMA) es negativo.

Esta industria es destructora de valor porque la rentabilidad del activo neto operacional es inferior al costo de capital en cuatro años de los seis años evaluados. El EVA presenta altibajos y sigue la tendencia de la rentabilidad.

Los resultados encontrados podrían fortalecerse si se pudieran hacer estudios similares para grupos de empresas más homogéneos en cuanto a la edad, tamaño y ubicación geográfica.

Palabras clave: Valor económico agregado (EVA); valor de mercado agregado; desempeño financiero; indicadores financieros de eficiencia, efectividad y eficacia; inductores del EVA; industria de agregados pétreos.

JEL: G10, G32, M40, L72

Abstrac

The purpose of this article is to know the financial performance of the stone aggregate industry for construction in Colombia in the period 2010-2015, through a study that follows as an methodology the analysis of accounting indicators and economic value added that account for its growth, efficiency, efficacy and effectiveness.

It is found that this industry grows and generates accounting returns in each of the years, and the variant behavior of its effectiveness depends mainly on the effectiveness in the control of costs and expenses; however, only in two years, added economic value (EVA) is created, and its aggregate market value (VMA) is negative.

This industry is a value destroyer because the return on net operating assets is lower than the cost of capital in four years of the six years evaluated. The EVA presents ups and downs and follows the trend of profitability.

The results found could be strengthened if similar studies could be made for more homogeneous groups of companies in terms of age, size and geographical location.

Keywords: Economic value added (EVA); market value added; financial performance; efficiency, effectiveness and efficacy financial indicators; EVA inductors; stone aggregate industry.

JEL: G10, G32, M40, L72

Resumo

O objetivo deste artigo é conhecer o desempenho financeiro da indústria de agregados de pedra para a construção na Colômbia no período 2010-2015, através de um estudo que seque como metodologia a análise de indicadores contábeis e valor agregado econômico que explicam seu crescimento, eficiência, eficácia e efetividade.

Verifica-se que esta indústria cresce e gera retornos contábeis em cada um dos anos, e o comportamento variável de sua efetividade depende principalmente da eficácia no controle de custos e despesas; no entanto, apenas em dois anos, o valor econômico agregado (EVA) é criado e seu valor agregado de mercado (VMA) é negativo.

Esta indústria é um destruidor de valor porque o retorno sobre os ativos operacionais líquidos é inferior ao custo do capital em quatro anos dos seis anos avaliados. O EVA apresenta altos e baixos e segue a tendência de rentabilidade.

Os resultados encontrados poderiam ser fortalecidos se pudessem ser feitos estudos similares para grupos de empresas mais homogêneos em termos de idade, tamanho e localização geográfica.

Palavras chave: Valor Económico Acrescentado (EVA), Valor de Mercado Acrescentado, desenvolvimento financeiro, indicadores financeiros de eficiência, efetividade e eficácia, indutores do EVA, Indústria de agregados de pedra.

JEL: G10, G32, M40, L72

I. INTRODUCCIÓN

Estudios que evalúen el desempeño financiero de la industria de productos agregados pétreos para la construcción (CIIU 239) son de amplio interés para empresarios, Estado y academia, que están pendientes de conocer el desarrollo de sectores estratégicos para la economía nacional, como es el de la construcción y sus relacionados. Pero particularmente quisieran saber si esta industria es rentable y creadora de valor económico, y qué factores han incidido para este comportamiento. Esta inquietud es la que se pretende resolver en este artículo, mediante un análisis financiero para el período 2010-2015. Se utiliza información contable y de mercado para evaluar su crecimiento, la eficiencia en el uso de los activos, la eficacia en la gestión operativa y financiera, la efectividad para generar utilidad sobre la inversión, como también, si genera EVA.

En la revisión bibliográfica no se encuentran investigaciones que evalúen a profundidad el desempeño financiero de este sector en el periodo 2010-2015, y algunos de ellos (como la edición anual especial de las 5.000 mejores empresas de la Revista Dinero) solo muestran algunos indicadores, sin analizar los factores que los determinan, ni mucho menos los interrelacionan con la creación de valor, que es el objetivo fundamental de la gestión financiera moderna.

Con este artículo se pretende cubrir este vacío, estructurando su contenido de la siguiente manera: primero, se plantea la metodología, seleccionando y definiendo los indicadores financieros pertinentes para este estudio; segundo, se muestran los principales resultados de otras fuentes referentes en el ámbito nacional e internacional; tercero, se describe de forma breve las actividades de la industria de agregados pétreos en Colombia; cuarto, se analizan los indicadores que evalúan el desempeño financiero de esta industria en el sexenio; quinto, se comparan y analizan estos resultados con los reportados en fuentes referentes; y, finalmente, se concluye sobre los principales hallazgos de esta investigación.

II. METODOLOGÍA

Para conocer el comportamiento financiero de la industria de agregados pétreos en Colombia en el período 2010-2015 se sigue como método el análisis estático y de tendencias de indicadores contables y de gestión del valor que están más directamente relacionados con la evaluación del desempeño financiero de empresas de un sector económico.

Los indicadores contables seleccionados son los de crecimiento, eficiencia, eficacia y efectividad, mientras que los indicadores de gestión del valor escogidos son el valor económico agregado, EVA, y el valor de mercado agregado, VMA.

- Los indicadores de crecimiento miden el progreso del sector en relación con las ventas, activos y utilidad neta.

- Los indicadores de eficiencia miden la intensidad con que las empresas utilizan sus activos para generar ventas (Wild; Subramanyam; Hasley, 2007: 432); entre estos están: la rotación de los activos totales, de los activos fijos, de los activos operacionales, de los inventarios y de la cartera (Rivera, 2004: 35-36).

- Los indicadores de eficacia permiten medir el efecto que tienen los costos y gastos de las empresas sobre su margen de utilidad, como sucede con los que influyen sobre los márgenes de utilidad bruta, operacional, operacional después de impuestos y neta (Rivera, 2004: 37).

- Los indicadores de efectividad miden los beneficios que recibe la empresa y sus propietarios por la inversión realizada; el primero mediante el rendimiento del activo, ROA, y el segundo por medio del rendimiento del patrimonio, ROE. En el sistema Dupont se establece que el ROA es el producto de la rotación de activos y del margen de utilidad operacional; mientras que con el sistema Dupont ampliado, el ROE es el producto de la rotación de activos, el margen de utilidad neta y el apalancamiento financiero (Ross; Westerfield; Jordan, 2014: 62-63; Rivera, 2004: 38, 52).

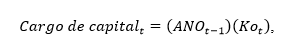

- El EVA es la utilidad residual resultante de restar de la utilidad operacional después de impuestos un cargo por la utilización del capital (Stewart, 2000: 164), tal como se expresa en la ecuación (1):

![]() (1)

(1)

donde![]() es la utilidad después de impuestos en el período t , y el cargo de capital en el período t es igual a:

es la utilidad después de impuestos en el período t , y el cargo de capital en el período t es igual a:

(2)

(2)

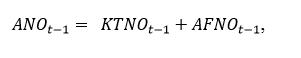

siendo ![]() el activo neto operacional al principio del período. La variable

el activo neto operacional al principio del período. La variable ![]() es la sumatoria del capital de trabajo neto operativo

es la sumatoria del capital de trabajo neto operativo ![]() y del activo fijo neto operacional

y del activo fijo neto operacional ![]() :

:

(3)

(3)

El ![]() es la diferencia entre los activos corrientes y los pasivos corrientes sin costo explícito. El

es la diferencia entre los activos corrientes y los pasivos corrientes sin costo explícito. El ![]() resulta de restar a los activos fijos operacionales su depreciación. El

resulta de restar a los activos fijos operacionales su depreciación. El ![]() es el costo de capital medio ponderado del período t ; según Modigliani; Miller (1963: 441), se calcula así:

es el costo de capital medio ponderado del período t ; según Modigliani; Miller (1963: 441), se calcula así:

![]() (4)

(4)

Donde Ke es el costo del capital propio o costo de oportunidad . L es el nivel de endeudamiento que resulta de dividir la deuda con costo explícito entre el activo neto operacional ANO. Ki es el costo de la deuda, pero dado que los intereses son deducibles de la base gravable de la empresa, el costo de la deuda después de impuestos queda expresado como Ki(1- t);la representa la tasa de impuestos de la empresa.

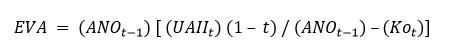

Stewart (2000: 163) presenta una segunda forma de calcular el EVA, que se presenta a continuación:

(5)

(5)

donde ![]() es el rendimiento después de impuestos del activo neto operacional. A la diferencia entre el rendimiento después de impuestos del activo neto operacional ANO y el costo de capital medio ponderado

es el rendimiento después de impuestos del activo neto operacional. A la diferencia entre el rendimiento después de impuestos del activo neto operacional ANO y el costo de capital medio ponderado ![]() , se le conoce como el porcentaje de utilidad o pérdida residual.

, se le conoce como el porcentaje de utilidad o pérdida residual.

Al traer a valor presente el EVA de varios años, se obtiene el valor de mercado agregado VMA del período evaluado; que se puede expresar de la siguiente forma:

(6)

(6)

III. MARCO DE REFERENCIA

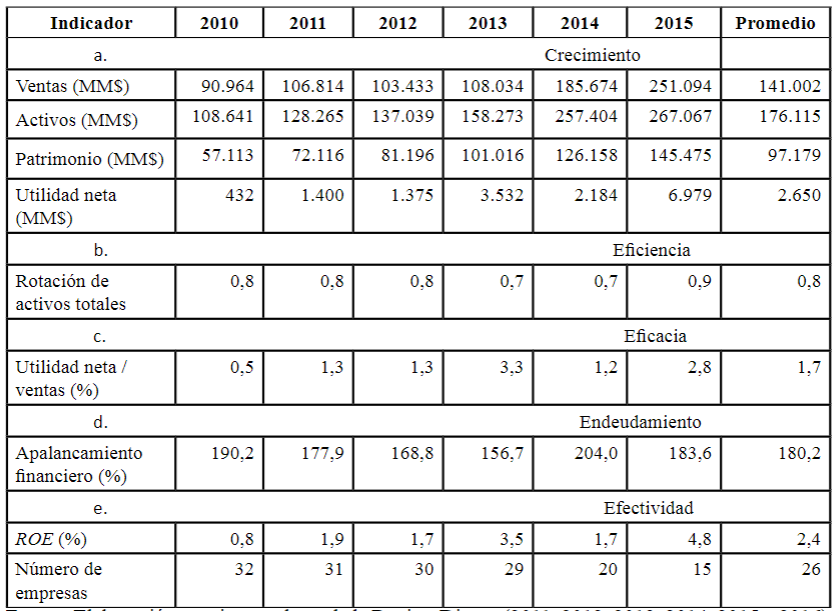

La revista Dinero publica cada año un número especial de las 5.000 empresas más grandes de Colombia mostrando indicadores contables sobre su desempeño financiero. En la Tabla 1 se ha recopilado y organizado esta información para un promedio de 26 empresas del sector cerámica y otros minerales no metálicos en el período 2010-2015.

Tabla 1

Indicadores contables promedio del sector de cerámica y otros minerales no metálicos en Colombia (2010-2015)

Fuente: Elaboración propia, con datos de la Revista Dinero (2011, 2012, 2013, 2014, 2015 y 2016).

Nota: MM$ denota cifras en millones de pesos colombianos.

Este sector ha crecido en este período, reflejado de manera continua en el activo y el patrimonio, que en promedio anual crecieron un 24,3% y 25,8% respectivamente, como en las ventas, que solo tuvieron una recaída en el 2012, pero crecieron a una tasa promedio anual del 29,3%; y de manera variante en las utilidades netas con incremento promedio anual del 252,5% (Tabla 1, parte a).

La rotación de activos mantiene una relativa estabilidad en el sexenio: es constante hasta el 2012, disminuye de manera leve en el período 2013-2014 (pasa de 0,8 a 0,7 veces), y el 2015 se eleva a 0,9 (Tabla 1, parte b).

El margen de utilidad neta es positiva y oscila en casi todos los años, presentando su nivel más alto en el 2013 (3,3%) y el más bajo en el 2010 (0,5%), se nota que sigue un comportamiento similar a la utilidad neta (Tabla 1, parte c).

El apalancamiento financiero fue en promedio de 180,2%, mostrando una reducción en los primeros años y una variación en los dos últimos años, y notándose un cambio brusco entre 2013 y 2014, al pasar del 156,7% al 204,0%, como se observa en la Tabla 1, parte d.

El rendimiento del patrimonio fluctúa alrededor del 2,4% durante todo el sexenio, siguiendo una tendencia semejante a la utilidad neta y al margen de la utilidad neta (Tabla 1, parte e).

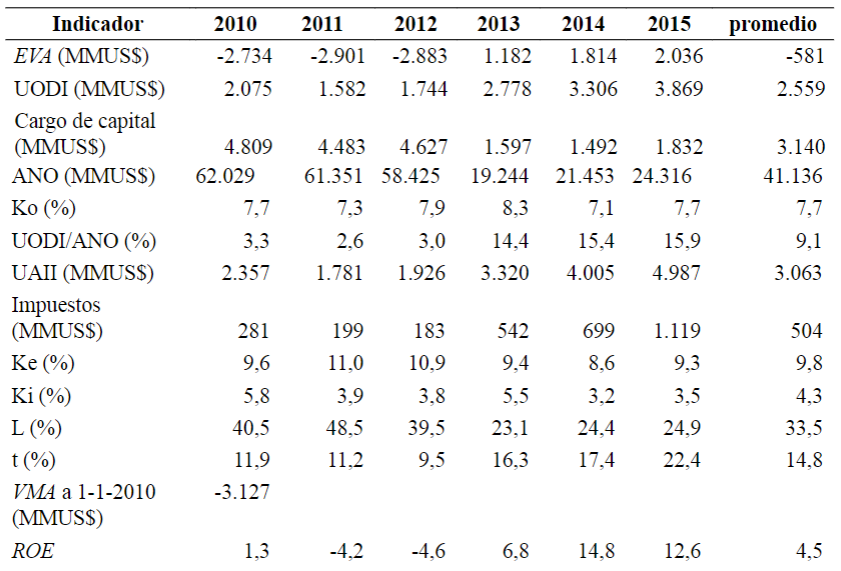

De la información extraída de Damodaran (2016) de las empresas del sector de materiales de la construcción en los Estados Unidos de América en el período 2010-2015 , se calculan los indicadores de desempeño financiero presentados en la Tabla 2.

Tabla 2

Indicadores promedio del sector de materiales de la construcción en Estados Unidos de América

Fuente: Elaboración propia a partir de datos de Damodaran (2016).

Nota: MMUS$ denota cifras monetarias en millones de dólares.

Este sector destruye valor económico en tres de los seis años de estudio. A partir del 2012 comienza a mejorar esta situación, primero destruyendo menos EVA y posteriormente haciendo este indicador positivo de manera progresiva. Este comportamiento va acorde con la orientación de la UODI, y esta a su vez sigue la misma tendencia la UODI/ANO y de la UAII. Mientras que el cargo de capital no sigue la dirección contraria al EVA, salvo entre 2013-2014, sino una orientación semejante al del costo de capital, excepto en el 2013. Los indicadores UODI/ANO y Ko oscilan de manera similar, menos en el 2014, sin embargo el primero es inferior al segundo hasta el 2012 lo que explica porque se destruye valor en este trienio; pero a partir del 2013 esta relación cambia para el segundo trienio generándose una utilidad residual.

El valor presente del EVA durante el sexenio es de US$ -3.127 MM, lo que muestra que este periodo el sector no ha sido exitoso financieramente.

IV. LA INDUSTRIA DE AGREGADOS PÉTREOS EN COLOMBIA

Las empresas dedicadas a esta actividad utilizan las piedras, arenas, areniscas, gravas, gravilla, recebos, materiales provenientes de canteras y ríos que en la mayoría de los casos son expuestos a un proceso de transformación (trituración de piedra) con el fin de comercializarlos como insumos de producción de asfalto, concreto, como, también, para bases y sub-bases para construcción de vías.

Esta industria puede ser clasificada para la construcción, cuando se estudia desde el punto de vista de productos ofertados; o como industria minera siempre y cuando el objeto principal sea la explotación de minas y canteras. Para esta investigación se toma aquella que corresponde a productos agregados pétreos para la construcción categorizadas con el CIIU “239 Fabricación de productos minerales no metálicos n.c.p. Este grupo comprende la fabricación de productos intermedios y finales a partir de minerales no metálicos extraídos de minas o canteras tales como arena, gravilla, piedra o arcilla” (DANE, 2012: 183).

“• Clase 2396, «Corte, tallado y acabado de la piedra».

Esta clase incluye:

• El corte, tallado y acabado de la piedra para la construcción de edificios, carreteras, muebles de piedra, monumentos funerarios, estatuas (no originales artísticas), andenes, techos y otros usos.

• El trabajo de la piedra en bruto extraída de canteras

• Clase 2399, «Fabricación de otros productos minerales no metálicos n.c.p».

Esta clase incluye:

• La fabricación de hilas, hilados y telas de asbesto; cordones y cordeles; elaborados con telas de asbesto como prendas de vestir, cubrecabezas, calzado, papel, fieltro, etc.

• La fabricación de materiales de fricción sobre una base de asbesto, de otras sustancias minerales y de celulosa, combinados o no con otros materiales como, por ejemplo, placas, bandas, etc.

• La fabricación de materiales aislantes de origen mineral: lana de escorias, lana de roca y otras lanas minerales similares, vermiculita dilatada, arcillas dilatadas, materiales similares para aislamiento térmico o sonoro y para absorber el sonido.

• La fabricación de productos de lana de vidrio.

• La fabricación de artículos de asfalto o de materiales similares como, por ejemplo, losas, losetas, ladrillos, adhesivos a base de asfalto, brea de alquitrán de hulla, etc.

• La producción de piedras de molino, de piedras de afilar o de pulir, de abrasivos naturales y artificiales, en polvo o en grano, aplicados sobre una base de material textil, de papel, de cartón y de otro material (por ejemplo, papel de lija).

• La fabricación de productos de fibras de grafito y carbón (excepto electrodos y productos para aplicaciones eléctricas).

• La fabricación de artículos elaborados con otras sustancias minerales no clasificadas en otra parte, incluso mica labrada y artículos de mica, de turba o de grafito (que no sean artículos eléctricos) o de otras sustancias minerales.” (DANE, 2012: 187-188).

V. DESEMPEÑO FINANCIERO LA INDUSTRIA DE PRODUCTOS PÉTREOS EN COLOMBIA

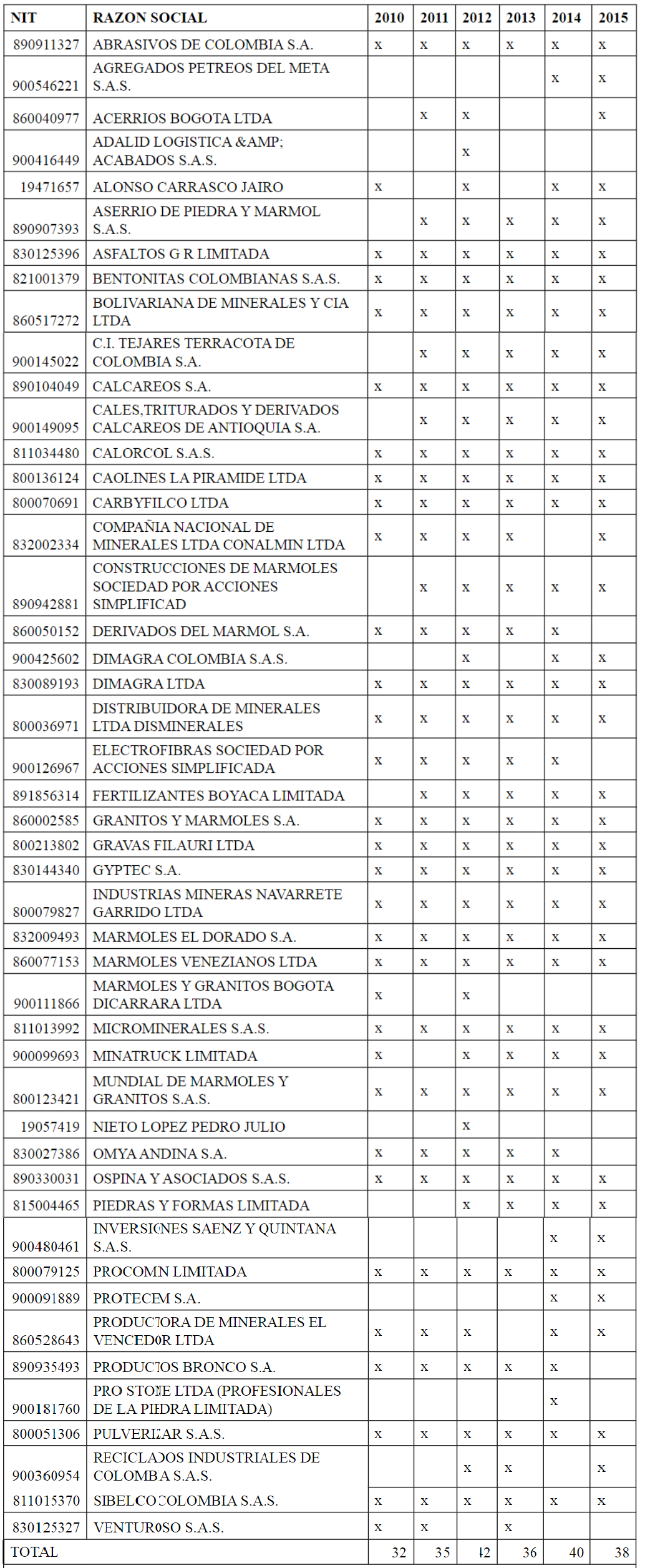

Para el cálculo de los indicadores contables y los relacionados con la creación de valor se tomaron los estados financieros de las empresas de la industria colombiana de agregados pétreos (con CIIU: C2396 y C2399) de los últimos cinco años, de la base de datos SIREM (Superintendencia de Sociedades, 2016) y Benchmark, de BPR Asociados Sales y Credit Management (2016). De allí se obtuvo información de 32 empresas para el año 2010, 35 empresas para el año 2011, 42 empresas para el 2013, 36 empresas para el año 2014 y 40 empresas para el 2015. En el Anexo 1 se identifica cada una de ellas.

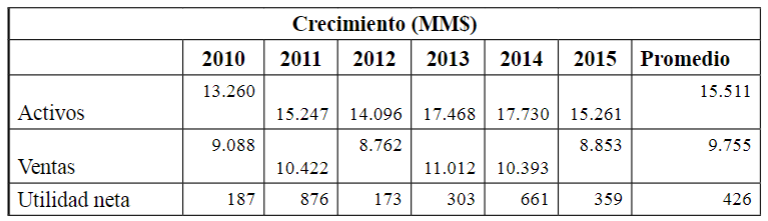

5.1 Evaluación del crecimiento

Se observa un crecimiento con altibajos de los activos, ventas y utilidad neta entre el 2010 y 2014, pero en el 2015 todos estos índices cayeron (Tabla 3).

Tabla 3

Activos, ventas y utilidad neta promedio de la industria

Fuente: Elaboración propia con base en SIREM (Superintendencia de Sociedades, 2016) y Benchmark, de BPR Asociados Sales y Credit Management (2016).

Nota: MM$ denota cifras en millones de pesos colombianos.

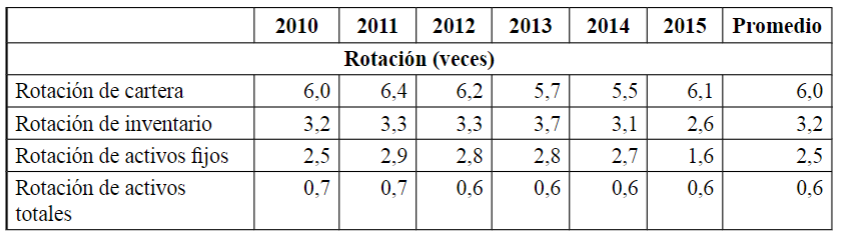

5.2 Evaluación de la eficiencia

La rotación de cartera (6,0 veces), de inventario (3,2 veces) y de activos fijos (2,5 veces) cambian a lo largo del período, mientras que la rotación de activos totales (0,6 veces) es más constante, pero mucho más baja que las tres primeras, lo que permite inferir el efecto que tiene otros activos y la valorización (Tabla 4). No se observa que exista una afinidad en el comportamiento de estos indicadores; el año 2010 es el más eficiente para la gestión de cartera, activos fijos y activos totales, mientras que el 2015 es el menos eficiente en la administración de inventarios, activos fijos y totales.

Tabla 4

Indicadores de eficiencia

Fuente: Elaboración propia con base en SIREM (Superintendencia de Sociedades, 2016) ) y Benchmark, de BPR Asociados Sales y Credit Management (2016).

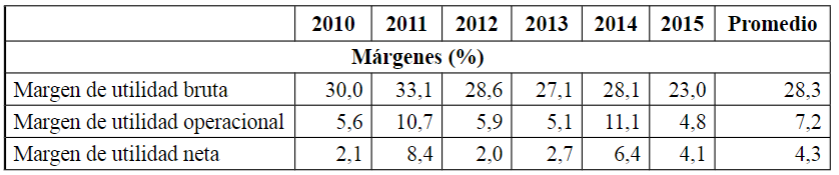

5.3 Evaluación de la eficacia

En la Tabla 5 se puede observar que los márgenes de utilidad bruta, operacional y neta siguen un comportamiento fluctuante y afín a lo largo del sexenio, siendo sus promedios de 28,3%; 7,2% y 4,3% respectivamente. Esto muestra que los costos de ventas (71,7%) y los gastos de administración y venta (21,1%), en su orden, son las dos erogaciones que más influyen en la gestión eficaz de este sector.

Tabla 5

Indicadores de eficacia

Fuente: Elaboración propia con base en SIREM (Superintendencia de Sociedades, 2016) y Benchmark, de BPR Asociados Sales y Credit Management (2016).

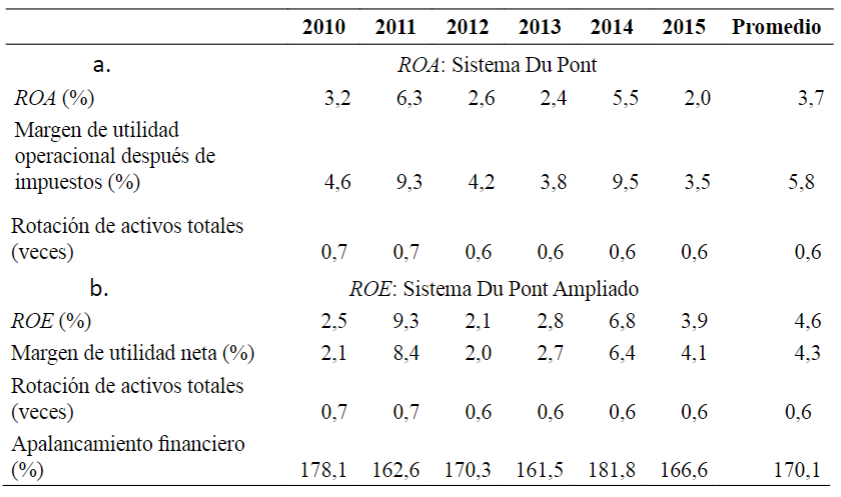

5.4 Evaluación de la efectividad

El ROA promedio del sexenio fue de 3,7%, siendo resultado de la combinación entre el margen de UODI (5,8%) y la rotación de activos totales (0,6 veces). El ROA sigue la misma tendencia del margen de UODI, demostrando que su efectividad lo determina la eficacia en el control de los costos y gastos (Tabla 6).

Tabla 6

Indicadores de efectividad

Fuente: Elaboración propia con base en SIREM (Superintendencia de Sociedades, 2016) y Benchmark, de BPR Asociados Sales y Credit Management (2016).

Por su parte, el ROE promedio fue de 4,6%, que se deriva del producto de los siguientes indicadores: el margen de utilidad neta (4,3%), la rotación de activos totales (0,6 veces) y el apalancamiento financiero (170,1%). En este período el ROE presenta altibajos más pronunciados que el ROA (el primero fluctúa entre 2,0% y 6,3%, mientras el segundo entre 2,1% y 9,3%), esto obedece a que el margen de utilidad neta varía en mayor proporción que la utilidad operacional después de impuestos (la primera oscila entre 3,5% y 9,3% y la segunda entre 2,0% y 8,4%), como, también, al efecto del apalancamiento financiero. El comportamiento del ROE sigue la tendencia del margen de utilidad neta, dado que la rotación de activos se mantiene estable y el apalancamiento financiero, no tiene un comportamiento afín al ROE, sino en los dos últimos años; con lo que se puede afirmar que el cambio de la efectividad de esta industria obedece principalmente a la eficacia en el control de costos y gastos.

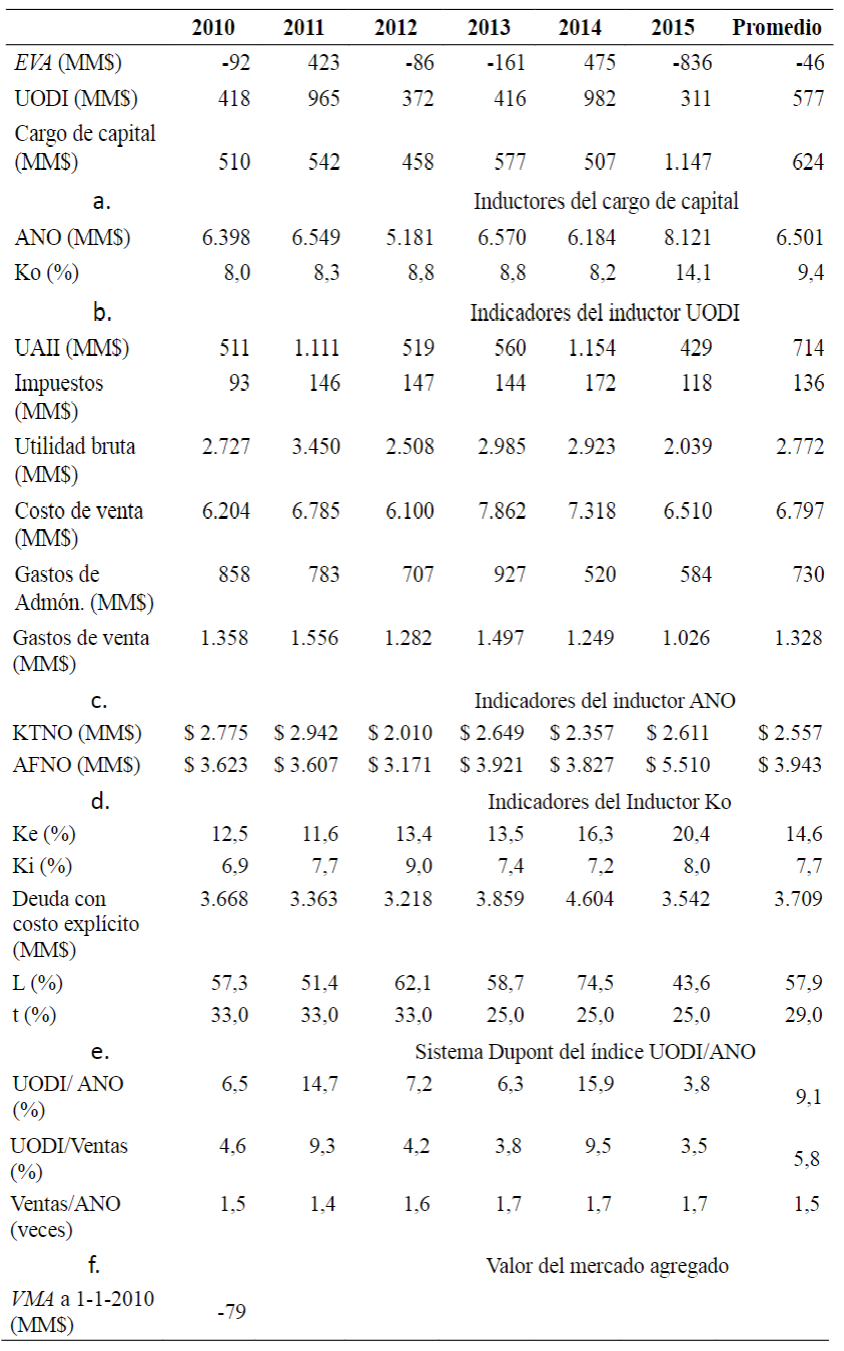

5.5 Evaluación del valor económico agregado de la industria de agregados pétreos en Colombia: período 2010-2015

La empresa promedio de la industria de agregados pétreos en Colombia solo ha generado valor económico agregado en los años 2011 y 2014, de los seis años de estudio. Esto obedeció al comportamiento de la UODI, que estos dos años presentó un aumento significativo, logrando superar el cargo de capital. El EVA oscila y mantiene una correlación positiva con la UODI, salvo en el 2013, y una correlación negativa con el cargo de capital en los dos últimos años (Tabla 7).

Tabla 7

EVA promedio por empresa y sus inductores

Fuente: Elaboración propia con base en SIREM (Superintendencia de Sociedades, 2016), Benchmark, de BPR Asociados Sales y Credit Management (2016), Superintendencia Financiera de Colombia (2016) y Damodaran (2016).

Nota: MM$ denota cifras en millones de pesos colombianos.

El cargo de capital cambia de la misma forma que el ANO, pero no sucede lo mismo con el Ko (parte a de la Tabla 7). El ANO sigue la misma tendencia del KTNO y del AFNO excepto en el 2010. La superioridad del AFNO sobre el KTNO se explica porque es un sector manufacturero (parte c de la Tabla 7).

La UAII presentan una correlación positiva con el UODI menos en el 2014; a su vez, la UAII presenta el mismo comportamiento de los rubros que la conforman: ventas, costo de ventas, utilidad bruta, gastos de administración y venta (parte b de la Tabla 7).

Los inductores del Ko indican que su oscilación depende principalmente del aumento continuo del Ke a partir del 2012, a la oscilación del Ke alrededor del 7,7% y a la variación del apalancamiento financiero en torno al 57,9%, como se exhibe en la parte d de la Tabla 7.

Al evaluar el porcentaje de utilidad o pérdida residual se observa que UODI/ANO fue inferior a Ko en cuatro años, lo que explica porque esta industria destruye valor en el 2010, 2012, 2013 y 2015. El indicador UODI/ANO ha variado en todo el sexenio, siguiendo la misma de tendencia de uno de los dos factores explicativos: el índice UODI/Ventas; el otro factor: Ventas/ANO osciló de manera tenue en el primer trienio, después permaneció constante (Tabla 7, parte e).

El VMA de la industria colombiana de agregados pétreos para la construcción al 1 de enero de 2010 es de -$79 MM, lo que significa que a pesar de que esta industria generó utilidades contables en cada uno de los años, destruyó valor económico durante el sexenio (Tabla 7, parte f).

VI. ANÁLISIS Y CONTRASTES DE LOS RESULTADOS

En este aparte se comparan los principales resultados de esta investigación sobre la industria de agregados pétreos en Colombia (IAPC) con los datos del sector cerámicas y otros minerales no metálicos (CMnMC) reportados por la revista Dinero (2011, 2012, 2013, 2014, 2015 y 2016) y la información del sector de materiales de la construcción en los Estados Unidos de América (MCEUA) de la base de datos de Damodaran (2016), en indicadores financieros relacionados con el crecimiento, eficiencia, eficacia, efectividad y el valor económico agregado.

6.1 Crecimiento

Como era de esperarse los valores absolutos promedio de ventas, activos y utilidad neta de las grandes empresas reportadas en la revista Dinero son superiores a los de este estudio que incluye pymes. Los dos primeros presentaron en el sexenio un crecimiento continuo en el sector CMnMC, mientras que en las IAPC mostraba altibajos, entre tanto la utilidad oscila en ambos grupos de estudio (Tablas 1 y 3).

6.2 Eficiencia

La rotación promedio de los activos totales es mayor en las grandes empresas (0,8), comparado con toda la IAPC (0,6); notándose una relativa estabilidad de este índice en ambos grupos, lo que muestra una mayor eficiencia en el uso de los recursos por parte de las empresas de mayor tamaño (Tabla 1 y 4).

6.3 Eficacia

Tanto el promedio como la inestabilidad del margen de utilidad neta en el sexenio fueron superiores en la IAPC, lo que muestra una menor eficacia en la gestión de control de los costos y gastos por parte de las grandes empresas. En las Tablas 1 y 5 se observa que en todos los años el sector CMnMC y la IAPC presentaron márgenes netos positivos, con un promedio en CMnMC de 1,7% y en IAPC de 4,3%.

6.4 Apalancamiento financiero

El apalancamiento financiero promedio de la IAPC (170,1%) es menor que el del sector CMnMC (180,2%); además, la variabilidad de este índice es mayor en las grandes empresas, lo que muestra la capacidad de las grandes empresas por hacerse a un mayor endeudamiento en casi todos los años analizados, excepto en el 2012 y 2013; pero, también, los riesgos que asume por tener este índice más alto y variable (Tablas 1 y 6).

6.5 Efectividad

Al cotejar el ROE promedio del sector CMnMC (2,4%), la IAPC (4,6%) y el sector MCEUA (4,5%) se aprecia la superioridad de la industria de agregados pétreos en Colombia en relación al sector homólogo en Estados Unidos de América, además que ambas casi duplican el ROE de la grandes empresas en Colombia. No obstante, la estabilidad de este índice está a favor de las grandes empresas y en contra del sector estadounidense que es el que muestra una mayor variabilidad (Tablas 1, 2 y 6).

El ROE fue mayor en la IAPC debido a que presentó un mayor margen de utilidad neta que el sector CMnMC, no obstante haber sido superado por este último en su rotación de activos totales y apalancamiento financiero. Tanto la IAPC como el sector CMnMC presentaron un apalancamiento financiero positivo (Tablas 1 y 6).

6.6 Valor económico agregado

El EVA de la IAPC es negativo en cuatro de los seis años evaluados, mientras que en el sector de MCEUA es negativo en los tres primeros años ; sin embargo el EVA en la IAPC es variante, mientras que en EUA este sector muestra una mejorar continua a partir del 2012 (Tablas 2 y 7).

Al revisar los inductores del EVA se encuentra que el Ko es mayor en todos los años en Colombia, mientras que el rendimiento del activo neto operacional solo es superado en EUA en dos años (2013 y 2015): el promedio del costo de capital de la IAPC es del 9,4%, mientras en el sector de MCEUA es del 7,7%, en tanto que el promedio del indicador UODI/ANO es de 9,1% en ambos países. Esto evidencia que en la IAPC logra un porcentaje de utilidad residual inferior al del sector MCEUA (en promedio fue de -0,3% vs 1,4%).

VII. CONCLUSIONES

Del análisis realizado a la industria de agregados pétreos para la construcción en Colombia durante el período 2010-2015 se encontró un crecimiento con altibajos de sus activos, ventas y utilidad neta, con una caída en el último año. El comportamiento fluctuante de la efectividad de lograr utilidades sobre el capital a lo largo del sexenio obedece a tres factores, siendo el más relevante la eficacia en el control de costos y gastos, dado que la eficiencia en el uso de los activos permaneció casi constante y que el apalancamiento financiero no presentó una correlación positiva en varios años.

En el sexenio resultó ser más efectiva la IAPC que el sector CMnMC, aunque con una menor estabilidad de su ROE, lo que muestra un desempeño financiero superior de las empresas de toda esta industria en relación con las de élite, si bien con un mayor riesgo; esta supremacía lo determina la eficacia en el control de los costos y gastos. Además cuando la comparación se hace con su homólogo en EUA se nota una leve, pero mayor efectividad: (ROE de MCEUA: 4,5% vs. ROE IAPC: 4,6%), y una mayor estabilidad (la diferencia entre el mayor y menor ROE en el sexenio en EUA es de 19,4%, mientras que en Colombia es de 7,2%).

A pesar de que en el sexenio la IAPC tuvo utilidades contables en todos los años, y a que su ROA y ROE fue positivo, solo logró crear EVA en dos de ellos (2011 y 2014), dejando como saldo un VMA negativo

($ -79 MM). El EVA no sigue una tendencia, hallazgo que contrasta con lo sucedido con el sector homólogo en EUA, donde se observa una mejora continua del EVA a partir 2012. El comportamiento del EVA de la IAPC en Colombia se ve afectado tanto por la UODI/ANO como por el Ko, siguiendo la dirección del primero. El rendimiento del activo operacional solo fue superior al costo de capital en los años 2011 y 2014, precisamente en los que se creó EVA, lo que demuestra que el rendimiento de la inversión no es suficiente, si esta no es superior a su costo, cuando se está evaluando el desempeño de un sector económico.

En este trabajo de investigación se muestra los resultados de análisis de indicadores que han influido en el desempeño de la IAPC colombiana para una población heterogénea de empresas; lo que la evidencia sugiere es que podría ser susceptible a cambios para grupos de empresas de la misma edad, tamaño, ubicación geográfica o subsector, por lo que esta investigación podría ampliarse para estos grupos.

Se componen de las siguientes muestras de empresas: 2010: 46; 2011: 45; 2012: 43; 2013: 37; 2014 y 2015: 39.

Referencias

- Damodaran, Aswath (2016). [Base de datos en línea]. Recuperado de http://pages.stern.nyu.edu/~adamodar/

- Bpr Asociados Sales & Credit Management (2016). BPR Asociados Sales & Credit Management Benchmark [base de datos en línea]. 2016. [Citado el 15 de febrero de 2016]. Disponible en internet: http://bck.securities.com/mainview?sector_id=9999028&sv=BCK&pc=CO.

- DANE (2012). Clasificación industrial internacional uniforme de todas las actividades económicas. Revisión 4 adaptada para Colombia. CIIU Rev. 4 A.C. Recuperado de https://www.dane.gov.co/files/nomenclaturas/CIIU_Rev4ac.pdf

- Modigliani, Franco; Miller, Merton (1963). Corporate income taxes and the cost of capital: a correction. The American Economic Review, Vol. 53, pp. 433-443.

- Revista Dinero (2011, mayo 25). Ranking 5 mil empresas. Ed. No. 374, p. 230.

- Revista Dinero (2012, mayo 25). Ranking 5 mil empresas. Ed. No. 398, p. 220.

- Revista Dinero (2013, junio 14). Ranking 5 mil empresas. Ed. No. 423, p. 224.

- Revista Dinero (2014, junio 13). Ranking 5 mil empresas. Ed. No. 447, p. 230.

- Revista Dinero (2015, junio 12). Ranking 5 mil empresas. Ed. No. 471, p. 194.

- Revista Dinero (2016, junio 10). Las 5 mil empresas. Ed. No. 495, pp. 176.

- Rivera, Jorge (2004). Introducción a la administración financiera: fundamentos y aplicaciones para crear valor. Cali: Universidad del Valle.

- Rivera, Jorge; Alarcón, Diana (2012). El cargo de capital en la evaluación del desempeño financiero de empresas innovadoras de confecciones de Cali. Estudios Gerenciales. Vol. 38, No. 123, pp. 85-100.

- Ross, Stephen; Westerfield, Randolph; Jordan, Bradford (2014). Fundamentos de finanzas corporativas (10a. edición). México: McGraw-Hill Interamericana.

- Stewart, Bennett (2000). En busca del valor. Barcelona: Ediciones Gestión 2000.

- Superintendencia de Sociedades (2016). Base de datos SIREM. Estados financieros y gastos de intereses. Recuperado de http://www.supersociedades.gov.co/asuntos-economicos-y-contables/estudios-y-supervision-por-riesgos/SIREM/Paginas/default.aspx

- Superintendencia Financiera de Colombia (2016). Tasa de interés y desembolsos por modalidad de crédito. Recuperado de https://www.superfinanciera.gov.co/jsp/loader.jsf?lServicio=Publicaciones&lTipo=publicaciones&lFuncion=loadContenidoPublicacion&id=60955

- Wild, Jhon; Subramanyam, K; Hasley, Robert (2007). Análisis de estados financieros (9a. edición). México: McGraw-Hill Interamericana.