https://doi.org/10.22267/rtend.242501.242

ARTÍCULO DE INVESTIGACIÓN

Microcrédito

DETERMINANTES DE LA DEMANDA DE MICROCRÉDITO FORMAL E INFORMAL EN LAS PRINCIPALES PLAZAS DE MERCADO DE LA CIUDAD DE PASTO, AÑO 2021

DETERMINANTS OF THE DEMAND FOR FORMAL AND INFORMAL MICROCREDIT IN THE MARKET PLACES IN THE CITY OF PASTO, YEAR 2021

DETERMINANTES DA DEMANDA POR MICROCRÉDITO FORMAL E INFORMAL NOS MERCADOS NA CIDADE DE PASTO, ANO 2021

Por: 1 Marco Antonio Burgos Flórez![]() ,2Luis Hernando Portillo Riascos

,2Luis Hernando Portillo Riascos![]() ,3Edinson Ortiz Benavides

,3Edinson Ortiz Benavides![]()

1 Magister en Política Económica Internacional, Universidad de Belgrano, Argentina. Docente tiempo completo Departamento de Economía, Universidad de Nariño. ORCiD: 0000-0002-4343-1869. E-mail: marcoa@udenar.edu.co, Pasto - Colombia.

2 Doctor en Economía, Universidad Complutense de Madrid, España. Docente tiempo completo Departamento de Economía, Universidad de Nariño. ORCiD: 0000-0003-3362-6934. E-mail: luishernando@udenar.edu.co, Pasto - Colombia.

3 Doctor en Economía y Gestión Empresarial, Universidad de Alcalá de Henares, España. Docente tiempo completo Departamento de Economía, Universidad de Nariño. ORCiD: 0000-0002-2500-4177. E-mail: edinson@udenar.edu.co, Pasto - Colombia.

Recibido: 11 de abril de 2023 Aprobado: 13 de octubre de 2023

![]()

Resumen

El propósito central del estudio es analizar los factores determinantes de la demanda de microcrédito formal e informal en las plazas de mercado de la ciudad de Pasto, año 2021. La investigación tiene un enfoque mixto, con un alcance, inicialmente, descriptivo y, luego, correlacional. Se aplicó una encuesta a una muestra representativa de 344 comerciantes de las cuatro plazas de mercado de la ciudad. Los resultados muestran que el 33% los comerciantes accedieron a microcrédito formal, el 33% a microcrédito informal y el 15% combinaron ambos microcréditos. Las variables determinantes en la demanda de microcrédito formal fueron ingresos, antigüedad, sexo, confianza en las instituciones financieras formales y el acceso a préstamos informales. En el modelo de demanda de préstamo informal se identificaron como factores explicativos, además del ingreso, la antigüedad y el sexo, el tener vivienda propia y acceder a microcrédito formal. Dentro de las conclusiones más relevantes que se obtuvieron a partir de esta investigación se destaca que el microcrédito formal y el informal son productos rivales, pero no excluyentes. Asimismo, las características y el destino que se le da a los recursos difieren entre microcréditos; el ingreso es una variable importante en el acceso al microcrédito formal y reduce la probabilidad del acceso al informal, al igual que la antigüedad del negocio y tener vivienda propia. Por otro lado, la propensión de las mujeres de adquirir financiamiento informal es mayor que la de los hombres.

Palabras clave: crédito; deuda; financiación; informalidad; préstamo.

JEL: E41; G10; M21; O16; O17; P34.

Abstract

The main purpose of the study is to analyze the determinants of the demand for formal and informal microcredit in the marketplaces of the city of Pasto, year 2021. The research has a mixed approach, with an initially descriptive and then correlational scope. A survey was applied to a representative sample of 344 traders in the four marketplaces of the city. The results show that 33% of the traders had access to formal microcredit, 33% to informal microcredit and 15% combined both microcredits. The determining variables in the demand for formal microcredit were income, seniority, gender, trust in formal financial institutions and access to informal loans. In the informal loan demand model, in addition to income, seniority and gender, home ownership and access to formal microcredit were identified as explanatory factors. Among the most relevant conclusions obtained from this research is that formal and informal microcredit are rival products, but not mutually exclusive. Likewise, the characteristics and the destination given to the resources differ between microcredits; income is an important variable in access to formal microcredit and reduces the probability of access to informal microcredit, as well as the age of the business and owning one's own home. On the other hand, the propensity of women to acquire informal financing is greater than that of men.

Keywords: credit; debt, financing; informality; loan.

JEL: E41; G10; M21; O16; O17; P34.

Resumo

O objetivo central do estudo é analisar os determinantes da demanda por microcrédito formal e informal nos mercados da cidade de Pasto, no ano de 2021. A pesquisa tem uma abordagem mista, com um escopo inicialmente descritivo e depois correlacional. Uma pesquisa foi aplicada a uma amostra representativa de 344 comerciantes nos quatro mercados da cidade. Os resultados mostram que 33% dos comerciantes acessaram o microcrédito formal, 33% o microcrédito informal e 15% combinaram os dois microcréditos. Os determinantes da demanda por microcrédito formal foram renda, senioridade, gênero, confiança em instituições financeiras formais e acesso a empréstimos informais. No modelo de demanda de empréstimos informais, além da renda, da senioridade e do gênero, a propriedade da casa e o acesso ao microcrédito formal foram identificados como fatores explicativos. Entre as conclusões mais relevantes obtidas com esta pesquisa está a de que o microcrédito formal e o informal são produtos rivais, mas não mutuamente exclusivos. Da mesma forma, as características e o destino dado aos recursos diferem entre os microcréditos; a renda é uma variável importante no acesso ao microcrédito formal e reduz a probabilidade de acesso ao microcrédito informal, assim como a idade do negócio e a casa própria. Por outro lado, a propensão das mulheres a adquirir financiamento informal é maior do que a dos homens.

Palavras-chave: crédito; dívida; financiamento; informalidade; empréstimo.

JEL: E41; G10; M21; P34; O16; O17.

El estudio del microcrédito es muy importante en una ciudad como Pasto, donde los valores de pobreza, informalidad y desigualdad son mayores al promedio nacional. Sin embargo, en la actualidad, los estudios del fenómeno del microcrédito formal e informal en la ciudad son escasos, particularmente, no existe un análisis que posibilite determinar sus características en las plazas de mercado de la ciudad de Pasto, la complejidad del acceso a este mecanismo de financiamiento, su nivel de satisfacción y una estrategia para su mayor contribución al desarrollo económico local y regional. Tampoco existe un análisis referente al microcrédito informal, que se ha convertido, en muchas ocasiones, en un problema social y económico que afecta negativamente el desarrollo microempresarial y el nivel de bienestar de sus usuarios. En esta medida, la investigación realiza un aporte a la comprensión de este fenómeno en un contexto de alta informalidad, siendo su propósito identificar y analizar los factores determinantes de la demanda de microcrédito formal e informal en las plazas de mercado de la ciudad de Pasto en el año 2021. Para alcanzar este objetivo, se aplicó una encuesta a una muestra representativa de 344 comerciantes de las cuatro plazas de mercado (PM) de la ciudad: El Potrerillo, El Tejar, Los Dos Puentes y Jongovito.

El artículo está organizado en cuatro secciones, además de la introducción; en la primera, se presenta una breve revisión de la literatura acerca del microcrédito formal e informal y en especial de su demanda, con estudios internacionales, nacionales y regionales relacionados; en la segunda, se describe la metodología utilizada en la investigación, recolección de los datos, determinación de las variables y estimación del modelo de demanda de microcrédito; en la tercera sección, se esbozan los resultados de las estimaciones del modelo, tanto para la demanda del microcrédito formal como informal, con sus respectivas relaciones y pruebas de ajuste que se amplían en los Anexos; en la última sección, se plantean las conclusiones obtenidas en la investigación.

Revisión de la literatura

Referentes de la demanda del microcrédito formal e informal a nivel mundial

El microcrédito nace en la década de los setenta del siglo XX, como una herramienta para combatir la pobreza y la desigualdad de oportunidades económicas en los países en desarrollo (Marbán, 2007; 2008). Dichos microcréditos, son préstamos de pequeña cuantía que se orientan a personas de bajos ingresos, que viven en condiciones de vulnerabilidad social y económica, que no poseen acceso a la banca tradicional, y tienen como propósito fundamental financiar sus proyectos o pequeñas unidades productivas. En este sentido, el microcrédito se convierte en un instrumento muy importante para fortalecer el desarrollo económico local (Bercovich, 2004).

A pesar de esa importancia, la banca comercial no ofrece servicios financieros a los más pobres, considerando que esto constituiría un acto financiero muy riesgoso, dado que estos individuos carecen de garantías, educación financiera, solvencia, historial crediticio, además, están dispersos geográficamente y representarían altos costos operativos (Argandoña, 2009; Carvallo y Pineda, 2010; Delfiner y Perón, 2007; Foschiatto y Stumpo, 2006; García y Díaz, 2011). En torno a lo anterior, Madestam (2014) afirma, que la oferta de microcrédito en las condiciones expuestas es común en países que no poseen instituciones legales fuertes y se ubica en lugares donde predominan bajos niveles de ingreso. Por su parte, Lacalle (2002), en su estudio “Microcréditos: de pobres a microempresarios”, establece que en Latinoamérica hay un gran sector informal, con ocupación precaria y de bajos ingresos, el cual requiere capital, aunque este es muy escaso; lo que obliga a los necesitados de financiamiento a acudir al crédito informal de los familiares o de los denominados usureros.

En torno a estudios relacionados con los determinantes de la demanda del microcrédito formal e informal, dos estudios, uno en Asía y otro en Latinoamérica, dan una visión de las variables más determinantes y su comportamiento. Tal es el caso de Nguyen (2007), quien haciendo un estudio del crédito en los hogares rurales del Vietnam, determina que la educación tiene una relación de una U inversa con el crédito; lo que quiere decir que los hogares con menor y mayor nivel educativo tienen menos préstamos. Así mismo, se destaca que el tamaño del hogar y el trabajo rural son variables más determinantes que la educación y la distancia a la entidad financiera. Por su parte, Carvallo et al. (2016), en su estudio “Determinantes de la demanda potencial de microcrédito en Argentina”, afirman que, para los hogares, la clase de empleo, la informalidad, la edad, el estado civil y la reincidencia crediticia, son determinantes en la probabilidad de solicitar un microcrédito para fines productivos.

Referentes de la demanda del microcrédito formal e informal en Colombia

En el contexto nacional se encuentran importantes investigaciones que analizan el microcrédito formal e informal y en especial su demanda. Marulanda (2005), resalta que es en los estratos más bajos de la población colombiana donde se concentran las solicitudes de microcrédito, especialmente informal. Además, los recursos obtenidos a través de este préstamo son utilizados principalmente para el pago de deudas, inversión y vivienda.

Para Murcia (2007), en su estudio de determinantes del acceso al crédito de los hogares colombianos, variables como el ingreso, la riqueza, la posición geográfica, el acceso a la seguridad social, el nivel de educación y la edad, inciden en la probabilidad de tener crédito formal. De igual manera, plantea que gran porcentaje de población con ahorros, no tiene créditos financieros.

En el trabajo titulado "Una mirada al Grameen Bank y al microcrédito en Colombia", Villarreal (2008) realiza un acercamiento al concepto de microcrédito y a la metodología microcrediticia, especialmente en el caso del modelo de grupos solidarios. Asimismo, se hace un análisis del microcrédito en Colombia en cuanto a montos y tasas de interés entre 2003-2008. Destaca que la colocación de microcréditos en el país ha crecido notablemente y señala que las tasas de interés son elevadas debido a los problemas de información Asimétrica.

Ibarra (2008) en su investigación "Impacto financiero de los prestadiarios en microempresarios del barrio Santa María del suroccidente de Barranquilla", analizó las causas por las cuales se adquieren los créditos informales, las ventajas y desventajas que conlleva la relación del prestamista informal y el microempresario, la diferencia de las tasas de interés del sector financiero tradicional y el prestamista informal. En efecto, el estudio resalta que las razones de la preferencia por las que el microempresario toma un crédito informal son: no se requiere de mucho papeleo, el procedimiento es ágil y oportuno, el dinero se lleva a domicilio y el cobro es en el negocio o casa, no solicita mayores garantías, se ofrece crédito aun con crédito previo, su cumplimiento permite el otorgamiento de un préstamo mayor, y la atención se extiende hasta las horas de la noche.

Asobancaria (2014), al analizar las características del microcrédito en las zonas urbanas del país, encontró que los créditos informales son elegidos por los colombianos porque no se tienen las mismas restricciones en la periodicidad de pago ofrecidas por el sistema financiero. Además, resalta, al igual que Ibarra (2008), que los hogares e individuos identifican que la exigencia de gran cantidad de requisitos y papeleo, el temor por no pagar o por perder la garantía y las altas tasas de interés, se reflejarían en la baja inclusión financiera del 52% entre 2010 y 2013.

Del estudio de Rodríguez (2015) "El impacto financiero del préstamo gota a gota en las microempresas de Villavicencio", se destaca que el principal problema de estos créditos son las elevadas tasas de interés (20% mensual) y la relación inversa entre los demandantes de microcrédito informal y el nivel de educación y estrato social. También, que las razones por las que el microempresario no accede al crédito formal vienen dadas por: temor a ser reportado en las centrales de riesgo y al embargo, muchos trámites y requisitos, falta de cultura de pago y ahorro, y la urgencia con la que se requiere el dinero.

En el trabajo de Hernández y Oviedo (2016) sobre el mercado del crédito informal en Colombia, se realizó un análisis de la demanda de créditos informales con base en la información de la Encuesta Longitudinal Colombiana (ELCA) de la Universidad de los Andes. Los resultados indican que cerca del 20% de los créditos eran informales, de los cuales el 43% son por prestamistas, con montos solicitados concentrados por debajo del salario mínimo legal vigente, con pago principalmente mensual (65%) y diario (16%), y que las personas con menos educación, ingresos y con menor estabilidad económica, como los ocupados por cuenta propia, fueron los que accedieron al microcrédito informal. Del mismo modo, los resultados obtenidos a partir del uso de modelos de regresión binomial y multinomial, encuentran que la probabilidad de acceder a créditos informales aumentó si los montos, periodo de pagos y plazos son menores; también señalan que, en los créditos informales, las garantías no desempeñan un rol importante.

Por otro lado, Iregui et al. (2016) realizaron un estudio para identificar la probabilidad de que un hogar tenga un crédito formal o informal a nivel urbano y rural. Para ello, también utilizaron como fuente de información la ELCA. Los resultados indican que el 30% de los hogares citadinos y el 40% de los rurales, tienen préstamos informales, ya sea de tenderos, prestamistas, amigos, casas de empeño o vendedores por catálogo. Las estimaciones muestran una relación positiva entre la probabilidad de que un hogar tenga crédito y ser jefe de hogar, estar casado, mayor nivel educativo, nivel de ingreso, propiedad, vivienda y participación laboral. Asimismo, destacan que el ingreso y la educación tienen correlación negativa con la probabilidad de tener crédito informal.

En el estudio de Castro et al. (2020) ¿Qué factores inciden en la demanda de crédito de la microempresa en Colombia?, se determina cómo la formalidad, la educación financiera y la utilización de internet inciden en la probabilidad de solicitud del crédito formal. De igual manera, aspectos como el sexo, la ubicación geográfica, número de trabajadores, ventas, antigüedad y la actividad económica, explican el acceso a créditos formales o informales.

Algunos estudios de carácter nacional y del orden institucional, establecen que el principal motivo para no tener microcrédito formal es no necesitarlo, seguido por, entre otras razones, estar reportado en centrales de riesgo y no tener como responder la deuda (Asociación Nacional de Instituciones Financieras [ANIF], 2020; Banca de las Oportunidades, 2018; 2020).

Referentes de la demanda del microcrédito formal e informal en la región

Los estudios acerca del microcrédito tanto formal como informal en la región son muy escasos. Madroñero y Ramos (2010), analizaron la incidencia del microcrédito sobre el sector microempresarial de la ciudad de Pasto. Dentro del análisis, resaltan que las fuentes de financiamiento determinantes son las entidades financieras, y que cerca de un 4% son prestamistas informales. Además, la tasa de interés de los agiotistas es casi 4 veces la formal.

La investigación de Arboleda et al. (2015), para la creación de una empresa dedicada al microcrédito en la ciudad, destaca la participación del llamado sistema gota a gota con un peso del 13,7% del total del crédito, y que un 16,4% utiliza otras fuentes como familiares y amigos. También afirma que el sector financiero niega los préstamos por aspectos como registro en centrales de riesgo, carencia de un recorrido comercial y crediticio, junto a otros factores.

Los determinantes de la demanda de microcrédito formal e informal se pueden identificar a partir de información de los usuarios, la cual se obtiene en mayor parte con encuestas, considerando variables como elección, frecuencia, tenencia, barreras u obstáculos de uso, crédito informal, educación financiera, uso financiero, entre otros aspectos (OCDE/CAF, 2020).

En este sentido, la investigación se basó en la información obtenida dentro del proyecto de investigación “Situación actual del acceso al microcrédito de los vendedores de las plazas de mercado de San Juan de Pasto, año 2021”, financiado por la Universidad de Nariño, en el cual se recolectó información con un diseño muestral de tipo probabilístico y estratificado, con la aplicación de encuestas a una muestra de 344 comerciantes de las cuatro Plazas de mercado (PM) de la ciudad de Pasto, con un nivel de confianza del 95% y margen de error del 5%.

El marco muestral se conformó con base en los listados de puestos de venta fijo, según sector de las PM de: El Potrerillo, El Tejar, Los Dos Puentes y Jongovito; con datos otorgados por la Dirección Administrativa de Plazas de Mercado de la Alcaldía Municipal de Pasto, año 2021.

Dichas encuestas fueron distribuidas en cada plaza (Tabla 1). La encuesta se conformó con 124 preguntas de información: socioeconómica personal y del hogar, empresarial, acceso al crédito formal e informal, percepción sobre dicho acceso, calidad y satisfacción, y educación financiera.

Tabla 1

Distribución de encuestas según plazas de mercado de la ciudad de Pasto, año 2021

Plaza de mercado |

Número de encuestas |

Plaza de mercado El Potrerillo |

255 |

Plaza de mercado El Tejar |

71 |

Plaza de mercado Los Dos Puentes |

15 |

Plaza de mercado Jongovito |

3 |

Total |

344 |

Fuente: elaboración propia.

Como se pudo visualizar en la revisión de la literatura, el microcrédito formal e informal tiene características diferentes en cuanto a montos, plazos, destino y ventajas, entre otras. De igual manera, la percepción de los comerciantes en torno al servicio ofrecido por las entidades financieras formales y los prestamistas informales difiere entre unos y otros. Teniendo en cuenta estas consideraciones, y asumiendo que las motivaciones por acceder a una fuente de financiamiento u otra pueden ser distintas, el presente estudio tiene como propósito analizar las variables asociadas a la demanda de financiamiento formal o informal por parte de los comerciantes de la PM de la ciudad de Pasto, bajo la estimación de modelos probit.

De esta manera, la elección de las variables asociadas a la demanda de microcrédito formal y microcrédito informal, respectivamente, se basó en la revisión de literatura reciente, relacionada con el acceso a crédito de los hogares y empresas (Castro et al., 2020; Murcia, 2007; Nguyen, 2007). Las variables seleccionadas pueden agruparse en tres grupos: características económicas de los negocios, características socioeconómicas de los individuos y características relacionadas con el acceso a servicios financieros.

Con relación al último grupo de variables, conviene señalar que el modelo de demanda de microcrédito, incluye las variables dummy de confianza en el sector financiero formal y acceso a microcrédito informal, mientras que al modelo de demanda de microcrédito informal se le adicionan las variables dummy de confianza en el sector financiero formal y acceso al microcrédito. La razón de esto radica en que, de un lado, la literatura ha mostrado que la desconfianza en las instituciones financieras es un obstáculo para acceder a financiamiento formal, y de otro lado, agregar el microcrédito o microcrédito informal, según sea el caso del modelo, permite capturar el grado de complementariedad o competencia, aunque no necesariamente excluyente, entre las dos formas de financiamiento. Al respecto, Fernández (2017) sugiere que en la demanda de crédito formal, la variable préstamo informal puede ser regresora, toda vez que este logra tomar la forma de bien sustituto o complementario del crédito formal. La incorporación de la proxy de la fuente de financiamiento alternativa en cada modelo, captura el grado de sustitución o complementariedad entre los productos financieros (Tabla 2).

Tabla 2

Variables del modelo de demanda de microcrédito formal e informal

Variables |

Definición y valores asignados |

|

Variable independiente |

|

|

Microcrédito formal |

Comerciantes con acceso a microcrédito=1 |

Caso contrario =0 |

Variables dependientes |

||

Ln (Ingresos de ventas mensuales) |

Logaritmo natural de los ingresos por ventas mensuales |

|

Tamaño de la empresa |

Microempresa con al menos un trabajador dependiente=1 |

Caso contrario =0 |

Antigüedad de las empresas |

Años de antigüedad de la empresa |

|

Antigüedad de la empresa^2 |

Años de antigüedad de la empresa al cuadrado |

|

Ahorro |

Comerciantes con alguna forma de ahorro=1 |

Caso contrario =0 |

Educación financiera |

Comerciantes con conocimiento sobre aspectos financieros=1 |

Caso contrario =0 |

Ln (Valor de activos totales) |

Logaritmo natural del valor de activos del negocio |

|

Formal |

Negocios con registro mercantil y registro único tributario=1 |

Caso contrario =0 |

Microcrédito informal |

Comerciantes con acceso a microcrédito informal=2 |

Caso contrario =0 |

Confianza |

Comerciantes con buena o muy buena percepción sobre la confianza de las entidades financieras formales |

Caso contrario =1 |

Sexo |

Hombre=1 |

Mujer=0 |

Vivienda propia |

Comerciantes con vivienda propia= 1 |

Caso contrario =0 |

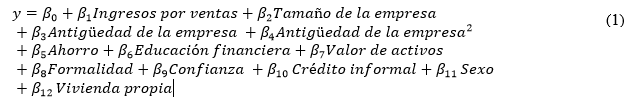

Para la estimación de la Demanda de microcrédito formal, se plantea un Modelo 1, representado en la Ecuación 1, el cual retoma las variables planteadas en la Tabla 2:

Mientras que, para valorar la Demanda de microcrédito informal, se plantea el Modelo 2, como establece la Ecuación 2, en base con las variables de la Tabla 2:

En efecto, para estimar las variables asociadas a la demanda de microcrédito formal y microcrédito informal, respectivamente, se utilizarán modelos probit. En el modelo 1 de Demanda de microcrédito formal, la variable dependiente tomará el valor de 1 si la persona adquiere un microcrédito formal y cero, dado lo contrario. En el modelo 2 de Demanda de microcrédito formal, la variable dependiente tomará el valor de 1 si la persona adquiere un microcrédito informal y cero en caso contrario. El modelo probit se expresa formalmente en la Ecuación 3:

Aquí , representa la distribución acumulada normal estándar en forma de integral, que asegura valores estrictamente entre cero y uno: para todos los números reales de , como se muestra a continuación (Ecuación 4):

Donde es la densidad normal estándar, tal como se indica en la Ecuación 5:

Lo anterior, establece para la función valores estrictos entre cero y uno. Otra manera de obtener los rangos de valores en un modelo probit, es mediante el uso de variable latente subyacente. Siendo una variable inobservable, o latente, con características descritas en la siguiente Ecuación 6:

![]()

En esta ecuación tomará el valor de uno si y es cero si. Asumiendo como independiente de , con una distribución normal estándar. Esta ecuación aunada a los supuestos establecidos, ofrece elementos importantes para calcular la probabilidad de respuesta para , que puede verse en la siguiente Ecuación 7:

![]()

Lo cual es exactamente lo mismo que en [1].

Como lo plantea Rosales et al. (2009), se puede afirmar en cuanto a la bondad de ajuste del modelo propuesto, que el coeficiente de determinación bajo Mínimos Cuadrados Ordinarios (MCO) no es compatible con las estimaciones bajo máxima verosimilitud. En este orden de ideas, el p-seudo R2 y el porcentaje de predicciones correctas se presentan como buenos indicadores del ajuste de modelos probabilísticos. En este sentido, el p-seudo R2 es un medidor, que: “parte de la especificación de los modelos probabilísticos y ofrece un resultado confiable para determinar la bondad de ajuste de los modelos que se estén trabajando” (Rosales et al., 2009, p. 118). Así, el estimador p-seudo R2 puede expresarse como lo demuestra la Ecuación 8:

Donde, es igual el máximo del logaritmo natural del modelo no restringido; es igual al logaritmo natural del modelo restringido. Los dos valores se consiguen estimando cada modelo por separado y extrayendo el resultado de log verosimilitud. Este estimador se interpreta igual que el R2 de la regresión lineal clásico, pero no se debe sobrevalorar la importancia de éste en modelos para los que la variable dependiente es una dicótoma (Gujarati, 2003, citado por Rosales et al. 2009, p. 118).

Cabe además aclarar, como lo plantea Rosales et al. (2009), que el porcentaje de estimaciones correctas es un cálculo que permite determinar si las predicciones están acordes con los resultados obtenidos.

El procedimiento consiste en crear una variable ficticia a partir de la cual se puede contrastar los valores predichos con los obtenidos. Para ello, se predice la probabilidad que Yi=1 dadas las variables explicativas, con relación a los datos examinados para la misma variable cualitativa. Si >0.5 entonces Yi=1 y si <0.5 la predicción es Yi=0. Con base en esa desagregación, se puede obtener un registro de qué tan ciertas son las predicciones de los modelos probabilísticos (Rosales et al., 2009, p. 118).

De conformidad con lo expresado, las predicciones correctas (de Y=0 como Y=1), serían las que resultaran coincidentes respecto a los datos observados, y el porcentaje total de predicciones correctas resulta de relacionar el número de predicciones correctas entre el número total de observaciones (Rosales et al., 2009).

Los resultados de los modelos probit para la estimación de la demanda de microcrédito formal y microcrédito informal, así como las pruebas de bondad de ajuste, se muestran en los Anexos (1, 2, 3, 4, 5 y 6). Dado que los coeficientes de los modelos de probabilidad no son interpretables, en la Tabla 3 se presentan los efectos marginales promedio de las variables asociadas a la demanda de microcrédito formal e informal.

Tabla 3

Efectos marginales promedio de la demanda de microcrédito formal e informal en las plazas de mercado de la ciudad de Pasto, año 2021

|

|

(1) |

(2) |

|---|---|---|

| Variables |

Microcrédito formal |

Microcrédito informal |

Ln (Ingresos mensuales) |

0.0447** |

-0.0484** |

|

(0.0227) |

(0.0235) |

Tamaño de empresa |

0.0782 |

0.0586 |

|

(0.0580) |

(0.0585) |

Antigüedad de la empresa |

0.0122** |

0.0126** |

|

(0.00573) |

(0.00574) |

Antigüedad de la empresa^2 |

-0.000226** |

-0.000238** |

|

(0.000107) |

(0.000107) |

Ahorro |

-0.0332 |

-0.0166 |

|

(0.0526) |

(0.0530) |

Educación financiera |

0.0517 |

0.0149 |

|

(0.0894) |

(0.0901) |

Ln (Activos totales) |

0.0129 |

0.0196 |

|

(0.0177) |

(0.0176) |

Formalidad empresarial |

-0.118 |

-0.190 |

|

(0.151) |

(0.161) |

Confianza en las entidades financieras formales |

0.226*** |

0.0246 |

|

(0.0474) |

(0.0533) |

Microcrédito informal |

-0.132** |

|

|

(0.0524) |

|

Sexo |

-0.152** |

-0.166*** |

|

(0.0608) |

(0.0615) |

Vivienda propia |

-0.0147 |

-0.213*** |

|

(0.0549) |

(0.0509) |

Microcrédito formal |

|

-0.134** |

|

|

(0.0531) |

Observations |

335 |

335 |

*** p<0.01, ** p<0.05, * p<0.1

Fuente: elaboración propia.

A partir de los datos descritos en la Tabla 3, se concluye que los ingresos mensuales por las ventas en las principales plazas de mercado de la ciudad de Pasto, están asociados positivamente con demandar microcrédito. En especial, un incremento de 1% de los ingresos mensuales de venta de los comerciantes incrementa en 4,47% las probabilidades de que los comerciantes soliciten microcrédito. Asimismo, la antigüedad de los negocios muestra una asociación estadísticamente significativa con solicitar microcrédito; cada año adicional de la empresa en el mercado incrementa en 1,2 % la probabilidad de solicitar crédito; además, las variables antigüedad y antigüedad al cuadrado, denotan que las empresas más jóvenes y más antiguas, tienen menos probabilidad de acceder a microcrédito que aquellas con negocios maduros.

Frente a la competencia del microcrédito formal con el microcrédito informal, se agregaron dos variables que reflejen tal condición, la confianza de los comerciantes en las instituciones formales y usar microcrédito informal. Estas variables poseen asociación significativa con solicitar microcrédito formal. La confianza en las instituciones financieras formales aumenta en 22,6% las probabilidades que el comerciante acceda a microcrédito, en comparación con los que tienen una mala o regular confianza en dichas instituciones. Si el comerciante posee algún préstamo informal en comparación con los que no, las probabilidades de acceder a microcrédito se reducen en 13,2%, lo que indicaría una situación más de competencia que de complementariedad entre los tipos de financiamiento formal e informal.

En materia de género, los hombres en comparación con las mujeres poseen 15,2% menos probabilidades de demandar microcrédito formal, lo cual permite afirmar que las mujeres de las plazas de mercado tendrían mayor aversión al riesgo y, por tanto, tienen mayor propensión de adquirir microcrédito formal que los hombres.

Los resultados también señalan que no se tiene evidencia estadística suficiente de la asociación positiva entre la demanda de microcrédito formal con el tamaño de la microempresa, el valor de los activos y los conocimientos financieros. De la misma manera, no se tiene evidencia estadística suficiente que establezca la asociación entre ahorro y la demanda de microcrédito formal; no obstante, se encontró que tal relación es negativa, sugiriendo que, disponer de ahorro reduciría las probabilidades de demandar este tipo de crédito. Las variables de registro comercial del negocio y si el comerciante posee vivienda propia muestran una relación diferente a la esperada, aunque no son estadísticamente significativas. Según el modelo, es probable que se reduzca la demanda de microcrédito formal si el comerciante tiene un grado de formalidad mejor que los demás comerciantes, y si este posee vivienda propia en comparación con los que no.

Del lado del modelo de demanda de crédito informal, se encuentra que, al contrario que en la demanda de microcrédito formal, ante un incremento de 1% en los ingresos mensuales de venta de los negocios, la probabilidad de acudir a préstamos informales se reduce en 4,84%. Esto refleja que los préstamos informales están especialmente dirigidos a negocios de menores ingresos, que recurren a montos bajos de préstamos, como se ha visto, destinados en buena medida para necesidades más apremiantes de liquidez de los negocios y los hogares.

En cuestión de antigüedad del negocio, se observa que la demanda de préstamo informal se incrementa cuando las unidades productivas se encuentran en una etapa mayor de madurez, y se reduce si los negocios son más jóvenes o muy antiguos, siendo este comportamiento igual al que ocurre con la demanda del microcrédito formal. Nuevamente, esta situación revela que la experiencia y conocimiento del funcionamiento del negocio incide en la decisión de recurrir a créditos formales o informales.

La variable de confianza en las instituciones financieras formales tiene relación positiva con la demanda de préstamos informal, aunque no es significativa. Pese a esto, ello significaría que la decisión de tomar crédito informal no dependería de la confianza puesta en dichas instituciones. Lo anterior puede ser válido en la medida que estos préstamos suelen ser solicitados de manera urgente para atender primordialmente necesidades de corto o muy corto plazo.

Poseer microcrédito formal sí afecta negativamente las probabilidades de tener un préstamo informal (13,4%). Esto reafirma la competencia, aunque no necesariamente excluyente, entre los créditos formales e informales, en tanto que debe considerarse que el financiamiento formal tiene características diferentes al informal, y que, incluso, el destino de los recursos suministrados a los comerciantes varía según el tipo de financiamiento, formal o informal.

Los hombres, en comparación con las mujeres, tienen menos probabilidades de recurrir a los préstamos informales (16,6%), siendo un hallazgo bastante parecido al encontrado en el modelo de demanda de microcrédito formal, a la vez que indica la mayor propensión de adquirir financiamiento y la menor aversión al riesgo que tienen las mujeres en las PM de la ciudad.

Los datos reportados por el modelo también indican que poseer vivienda reduce las probabilidades de tomar préstamos informales. Este resultado permite inferir que, de algún modo, tener vivienda propia podría suavizar los problemas de liquidez de los negocios y los hogares, en un escenario de ingresos inestables al que regularmente se enfrentan los comerciantes en las plazas de mercado.

El tamaño de empresa y ahorro, como en la demanda de microcrédito, no fueron estadísticamente significativas para ser variables asociadas con la demanda de crédito informal. Lo anterior, también se presenta en los análisis nacionales (Castro et al., 2020). De igual manera, el valor de los activos y la demanda de préstamos informal, tienen una asociación positiva, pero no es significativa.

La relación entre educación financiera y demanda de préstamos informales, a pesar de ser estadísticamente no significativa, resulta ser contraintuitiva, porque que se esperaría que, al contar con mejor educación financiera, se reduzca la propensión por adquirir préstamos informales. Aunque, además, es cierto que más allá de recibir capacitaciones sobre aspectos financieros, sería más importante observar la calidad y pertinencia de esos programas financieros, así como también el impacto en los negocios. De todas maneras, darle respuesta a las necesidades financieras más urgentes que atienden el préstamo informal, es un motivo suficiente para adquirir un préstamo informal, conociendo o desconociendo sus condiciones.

La importancia del estudio de la demanda del microcrédito formal e informal en las plazas de mercado de la ciudad de Pasto, contribuye a entender la problemática de financiamiento que enfrenta un sector microempresarial importante de la ciudad y con gran informalidad, cuyos perfiles de riesgo crediticio, a saber, carencia de historial crediticio, garantías y demostración de capacidad de pago, ha sido en parte excluido del financiamiento tradicional y ha optado en alguna medida por el financiamiento informal. Este estudio es pionero en la región en análisis de demanda de microcréditos, que puede conducir a políticas de inclusión financiera de mejores resultados en el sector, así como a estudios en otros sectores donde exista financiamiento formal e informal.

Como resultado del modelo planteado dentro de la investigación, se encontró que las variables determinantes en la demanda de microcrédito formal fueron los ingresos, la antigüedad, el sexo, la confianza en las instituciones financieras formales y el acceso a préstamos informales. Mayores ingresos por ventas, mayor antigüedad, ser mujer frente a ser hombre, tener confianza en las entidades formales, aumentan las probabilidades de acceder a microcrédito formal, en cambio, poseer un préstamo informal reduce dichas probabilidades.

Por otro lado, en el modelo de demanda de préstamo informal se identificó que los ingresos y la antigüedad de la microempresa, el sexo, tener vivienda propia, y acceder a microcrédito formal están asociadas a su demanda. En particular, menores ingresos por ventas, mayor antigüedad, ser mujer, incrementan las probabilidades de demandar créditos informales, pero tener préstamo formal y vivienda propia, reducen aquellas probabilidades.

Este estudio logró identificar que el sexo, los ingresos de venta de los negocios y la antigüedad del negocio, están asociadas con la demanda de microcrédito formal y microcrédito informal. La propensión de las mujeres de adquirir financiamiento es más alta que la de los hombres, lo cual no es distinto del hallazgo encontrado en Castro et al. (2020). Cuanto mayor sea el ingreso de ventas de los negocios, aumentan las probabilidades de demandar microcrédito, pero reducen las probabilidades de demandar microcrédito informal, esto da lugar a sospechar que los negocios con ingresos por ventas reducidas, no tienen las condiciones para acceder a microcrédito formal, siendo su alternativa de financiamiento el microcrédito informal. La antigüedad del negocio está relacionada con el acceso a financiamiento; entre más antiguas las firmas, se reduce la probabilidad de ser informal, existiendo un patrón que se explica por la baja acumulación de experiencia cuando los negocios apenas comienzan.

Particularmente, la confianza en el sistema financiero formal, influye en la demanda de microcréditos formales, lo que resulta lógico, ya que los agentes, al tener confianza en las instituciones financieras formales, tienen más probabilidad de participar en el mercado financiero formal. Sin embargo, la demanda de microcrédito informal es independiente de la confianza en las instituciones financieras. Lo anterior se entiende tomando en cuenta que los préstamos informales responden a motivaciones y características distintas a los microcréditos formales.

En adición, el signo negativo de las variables microcrédito informal en la demanda de microcrédito formal y de la variable microcrédito formal en la demanda de microcrédito informal, corroboró que el microcrédito formal y el microcrédito informal son productos rivales, pero el uso de un producto no necesariamente excluye el uso del producto alternativo, lo cual cobra sentido si se tiene en cuenta que las características y el destino que se le da a los recursos difieren entre el microcrédito formal y el microcrédito informal.

Tener vivienda propia no tiene relación con la demanda de microcrédito formal. De hecho, entre los requisitos de acceso a microcrédito formal no aparece contar con una propiedad o casa. No obstante, tener vivienda sí reduce las probabilidades de demandar préstamos informales. Lo anterior refleja que los comerciantes sin vivienda propia acuden más a microcréditos informales.

En los modelos de demanda de microcrédito se encontró que las mujeres tienen más acceso a financiamiento que los hombres, indicando que ellas asumen mayor aversión al riesgo. El nivel de ingresos de las ventas incide en el acceso a financiamiento; cuanto mayor sea el nivel de ingresos por ventas de la firma, aumentan las probabilidades de demandar microcrédito formal y disminuyen las probabilidades de demandar microcrédito informal, lo que puede determinar que el microcrédito formal no esté llegando a sectores más vulnerables.

La antigüedad del negocio tiene asociación en forma de U invertida con el acceso a financiamiento; cuanto más jóvenes y más antiguos los negocios (Banca de las Oportunidades, 2020), hay menos probabilidad de demandar, ya sea microcrédito o microcrédito informal, siendo esto explicado por barreras del sistema financiero formal, la reducida experiencia acumulada en los negocios jóvenes y la caída de expectativas de crecimiento del negocio a medida que el comerciante incrementa su edad. No obstante, hubo variables que no fueron significativas en los modelos de demanda de microcrédito formal y microcrédito informal en las PM. Entre ellas, el tamaño de empresa, el valor de activos, la formalidad, el ahorro y la educación financiera.

Consideraciones éticas

El presente estudio no requirió de aval de un Comité de Ética o Bioética dado que no utilizó ningún recurso vivo, agente, muestra biológica o datos personales que representen algún riesgo sobre la vida, el ambiente o los derechos humanos.

Conflicto de interés

Todos los autores realizaron aportes significativos al documento y declaran que no existe ningún conflicto de interés relacionado con el artículo.

Declaración de contribución de los autores

Marco Antonio Burgos Flórez: Conceptualización, Investigación, Metodología, Supervisión, Visualización. Luis Hernando Portillo Riascos: Conceptualización, Investigación, Metodología, Administración de proyecto. Edinson Ortiz Benavides: Validación, Redacción: revisión y edición.

Fuente de financiación

Referencias

Cómo citar este artículo: Burgos, M., Portillo, L. y Ortiz, E. (2024). Determinantes de la demanda de microcrédito formal e informal en las principales plazas de mercado de la ciudad de Pasto, año 2021. Tendencias, 25(1), 79-108. https://doi.org/10.22267/rtend.242501.242

Anexo 1

Coeficientes estimados en los modelos probit

|

(1) |

(2) |

Variables |

Microcrédito |

Microcrédito informal |

Lny |

0.126* |

-0.135** |

|

(0.0649) |

(0.0670) |

newtam |

0.221 |

0.164 |

|

(0.165) |

(0.164) |

antig |

0.0343** |

0.0352** |

|

(0.0164) |

(0.0164) |

antig2 |

-0.000636** |

-0.000665** |

|

(0.000305) |

(0.000307) |

ahorro |

-0.0937 |

-0.0463 |

|

(0.149) |

(0.148) |

educfin2 |

0.146 |

0.0416 |

|

(0.252) |

(0.252) |

cop |

0.0363 |

0.0548 |

|

(0.0499) |

(0.0493) |

rcam |

-0.332 |

-0.532 |

|

(0.426) |

(0.453) |

confianza |

0.638*** |

0.0687 |

|

(0.146) |

(0.149) |

minformal |

-0.371** |

|

|

(0.151) |

|

Sex |

-0.427** |

-0.463*** |

|

(0.175) |

(0.177) |

vpropia |

-0.0413 |

-0.596*** |

|

(0.155) |

(0.153) |

mformal |

|

-0.375** |

|

|

(0.152) |

Constant |

-3.023*** |

1.156 |

|

(1.125) |

(1.123) |

|

|

|

Observations |

335 |

335 |

*** p<0.01, ** p<0.05, * p<0.1

Fuente: elaboración propia.

Anexo 2

Tablas de clasificación

Probit model for mformal |

|

|

True --- |

---- |

|

Classified D |

~D |

Total |

75 |

44 |

119 |

68 |

148 |

216 |

Total 143 |

192 |

335 |

Classified + if predicted Pr(D)>= .5 |

|

|

True D defined as mformal != 0 |

|

|

Sensitivity |

Pr( + D) |

52,45% |

Specificity |

Pr( -~D) |

77,08% |

Positive predictive value |

Pr( D +) |

63,03% |

Negative predictive value |

Pr(~D -) |

68,52% |

|

|

|

False + rate for true ~D |

Pr( +~D) |

22,92% |

False - rate for true D |

Pr( - D) |

47,55% |

False + rate for classified + |

Pr(~D +) |

36,97% |

False - rate for classified - |

||

|

|

|

Correctly classified |

|

66,57% |

Probit model for minformal |

|

|

True -------- |

|

|

Classified D |

~D |

Total |

79 |

46 |

125 |

65 |

145 |

210 |

Total 144 |

191 |

335 |

Classified + if predicted Pr(D) >= .5 |

|

|

True D defined as minformal != 0 |

|

|

Sensitivity |

Pr( + D) |

54,86% |

Specificity |

Pr( -~D) |

75,92% |

Positive predictive value |

Pr( D +) |

63,20% |

Negative predictive value |

Pr(~D -) |

69,05% |

False + rate for true |

Pr( +~D) |

24,08% |

False - rate for true |

Pr( - D) |

45,14% |

False + rate for classified |

Pr(~D +) |

36,80% |

False - rate for classified |

Pr( D -) |

30,95% |

Correctly classified |

|

66,87% |

Fuente: elaboración propia.

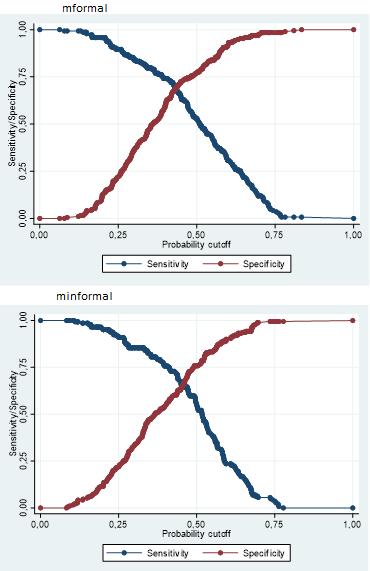

Anexo 3

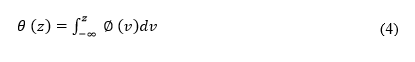

Curvas de Sensibilidad

Fuente: elaboración propia.

Anexo 4

Curvas ROC

Fuente: elaboración propia.

Anexo 5

Descripción de variables de los modelos estimados

|

(1) |

(2) |

(3) |

(4) |

(5) |

Variables |

N |

mean |

sd |

min |

max |

|

|

|

|

|

|

lny |

343 |

14.91 |

1.289 |

10.60 |

20.91 |

mformal |

343 |

0.423 |

0.495 |

0 |

1 |

antig |

343 |

21.23 |

14.61 |

1 |

65 |

antig2 |

343 |

663.6 |

777.4 |

1 |

4,225 |

sex |

343 |

0.257 |

0.437 |

0 |

1 |

educfin2 |

343 |

0.0933 |

0.291 |

0 |

1 |

newtam |

343 |

0.367 |

0.483 |

0 |

1 |

confianza |

343 |

0.528 |

0.500 |

0 |

1 |

minformal |

343 |

0.426 |

0.495 |

0 |

1 |

ahorro |

343 |

0.449 |

0.498 |

0 |

1 |

vpropia |

343 |

0.423 |

0.495 |

0 |

1 |

cop |

335 |

15.04 |

1.599 |

11.51 |

20.03 |

rcam |

343 |

0.0321 |

0.176 |

0 |

1 |

Fuente: elaboración propia.

Anexo 6

Correlación de variables

Variables |

|||||||||||||

(1) |

(2) |

(3) |

(4) |

(5) |

(6) |

(7) |

(8) |

(9) |

(10) |

(11) |

(12) |

(13) |

|

(1) mfamal |

1 |

||||||||||||

(2) minfonnal |

-0,1160* |

1 |

|||||||||||

(3) h1y |

0,1292* |

-0,1066* |

1 |

||||||||||

(4) newtam |

0,0824 |

-0,0444 |

0,3408* |

1 |

|||||||||

(5) antig |

0,0164 |

-0,0221 |

-0,1522* |

-0,1306* |

1 |

||||||||

(6) antig2 |

-0,0174 |

-0,0399 |

-0,1748* |

-0,0926 |

0,9501* |

1 |

|||||||

(7) ahmo |

-0,0131 |

-0,0302 |

0,0872 |

-0,0556 |

-0,0596 |

-0,0525 |

1 |

||||||

(8) eci1cfm2 |

0,0096 |

0,028 |

-0,0432 |

-0,0573 |

-0,0243 |

-0,0137 |

-0,0074 |

1 |

|||||

(9) e |

0,0334 |

0,0021 |

0,2809* |

0,1647* |

-0,1340* |

-0,1330* |

0,1875* |

0,0459 |

1 |

||||

(10) rcam |

-0,0218 |

-0,0563 |

0,1752* |

0,1702* |

-0,0516 |

-0,0477 |

0,0353 |

-0,0015 |

0,3007* |

1 |

|||

(I 1) cmfianza |

0,2303* |

0,0231 |

-0,0448 |

-0,0423 |

0,0658 |

0,0542 |

0,0556 |

0,0224 |

-0,0563 |

-0,06 |

1 |

||

(12) sex |

-0,0838 |

-0,1412 |

0,2506* |

0,0786 |

-0,0509 |

-0,0756 |

0,0737 |

0,087 |

0,1456* |

0,1204* |

-0,046 |

1 |

|

(13) vµ·opia |

-0,0036 |

-0,2234* |

-0,0689 |

0,0212 |

0,2078* |

0,1821* |

0,07 |

-0,0513 |

-0,0625 |

-0,0888 |

-0,0652 |

0,0108 |

1 |

*** p<0 .01,** p<0 .05, * p<O.l

Fuente: elaboración propia.